資金調達コンサルティング

事業者が資金調達として思い浮かぶのは「借入」いわゆる融資ではないかと思います。

コロナ禍により、補助金・助成金制度も様々なものが増え、社会的認知度も高まっていることもあり、この補助金を資金調達の一つとして検討する事業者も多いです。

一般的に以下のようなイメージではないでしょうか?

融資……返さなくてはいけないお金(金利含め)

補助金…返さなくてもいいお金

※厳密には収益納付という制度があり、利益等の状況により返還の可能性もあります。

広義の資金調達としては間違ってはいないのですが、申請の要件や受給の時期・タイミング等が大きく異なりますので、別物として検討する必要があります。

「借りるのはちょっと…」

「でも補助金なら返さなくもいいし…」

こんなイメージでの相談も多くあります。

資金調達方法の1つとして「融資×補助金」双方の併用が効果的です。

まずは、それぞれの制度のメリット・デメリットを比較してみます。

融資活用のメリット・デメリット

<メリット>

- 審査~結果までが早い (概ね1か月前後~2か月)

- 受給後(借り入れ)すぐに事業経費に使用できる。

<デメリット>

- 返済義務がある(金利含め)

- 審査が厳しい

- 現状の財務状況や与信状況等の審査に大きく影響する。

※日本政策金融公庫、制度融資、プロパー等の差異はあります。

補助金活用のメリット・デメリット

<メリット>

- 事業計画書が良ければ採択される可能性が高くなる

- 返済義務がない ※収益納付に該当する場合を除く

- 財務状況や与信状況等の審査影響が少ない

<デメリット>

- 要件を満たす必要がある(補助金による)

- 受給までに時間がかかる(1年近く)その間、事業実施の資金は自社で捻出する必要がる。

- 手続きが煩雑

- 公募時期により補助金に合わせて、自社の計画を変更しなくてはならない

それぞれに良し悪しがあるわけですが、良いとこ取りをすると

「お金は先に欲しいけど、返したくない」

「そんな助成制度があれば嬉しい」

といったところかと思います。

なかなか都合のよい制度はありませんが、融資と補助金の使い方次第ではこれに近い形にできる可能性はあります。

補助金×融資の活用例

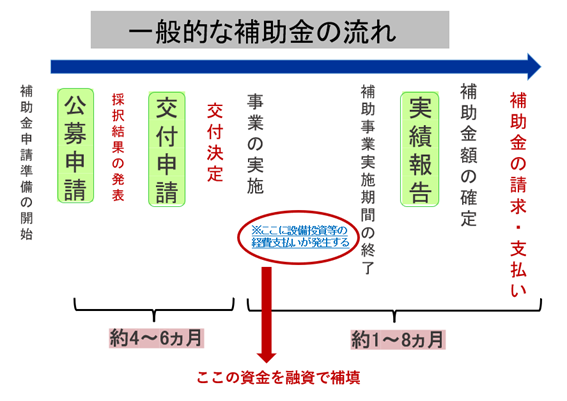

「補助金」最大のデメリットは事後入金、つまり事業を開始する前に資金をもらって事業実施に充てられないという点になります。

ここのつなぎ資金を融資活用で補填できれば、自己資金での負担なく事業実施が可能になります。

また、補助金が交付されたら融資での借り入れの返済に充てることもできます。

銀行等も、補助金の採択・交付決定が下りていると回収見込みが高くなるため、融資を前向きに検討してくれる傾向があります。

その他、補助金の公募期間等に左右されることもありますので、スケジュールを予測しながら戦略的に進めていくことがポイントとなります。

事業系補助金の申請サポートもご相談ください

サポート行政書士法人では、貴社にマッチする補助金の選定から受給を見据えた戦略的な官公庁案件の計画・調査、申請・受注(契約)まで、補助金知識・経験豊富なコンサルタントが伴走型で支援します。

今後取り組みたい事業、現状の財務状況等を伺い、補助金や融資を活用した計画的な資金調達をご提案します。

その他財務面に関するご相談もお気軽にご相談いただけます。

詳しいサポート内容は下記のリンクからご確認ください。