ルールチェンジを乗りこなせ! マネロン等対策の態勢整備の期限設定

投稿日:2023年4月3日

マネー・ローンダリングとテロ資金供与対策は、

金融庁が対策強化を進めている分野で、

「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」(以下、金融庁ガイドライン)を独自に公表し、

その中で「対応が求められる事項」「対応が期待される事項」等を

定めています。

土子 翠

■今回のルールチェンジ

金融庁ガイドラインは平成30年2月に策定され、そしてより実効的な態勢整備を行うよう令和3年5月、

ガイドラインで対応を求めている事項に対する完了期限(2024年3月)が設けられました。

■報道発表

金融庁では、各金融機関における実効的なマネロン・テロ資金供与対策の実施に向けて、平成30年2月に

「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」(以下、「ガイドライン」といいます。)

を策定し、本年2月に2回目の改正を実施しました。

ガイドラインの策定・公表から3年が経過し、金融機関等において態勢整備への意識が浸透してきた

ことから、より実効的な態勢整備を行うよう、今般、別紙のとおり、ガイドラインで対応を求めている

事項に対する完了期限(2024年3月)を設け、態勢を整備することを、各業態団体を通じて要請しました。

[出典]

・マネー・ローンダリング及びテロ資金供与対策に係る態勢整備の期限設定について

https://www.fsa.go.jp/news/r2/20210531_amlcft/2021_amlcft_yousei.html (金融庁HPより)

・(別紙)「マネー・ローンダリング及びテロ資金供与対策に係る態勢整備の期限設定について」

https://www.fsa.go.jp/news/r2/20210531_amlcft/2021_amlcft_yousei.pdf (金融庁HPより)

■内容

マネー・ローンダリング及びテロ資金供与対策は、国際情勢等の動向やリスクの変化等に素早く対応して、

リスク管理態勢を有効性のある形で維持していく必要があります。

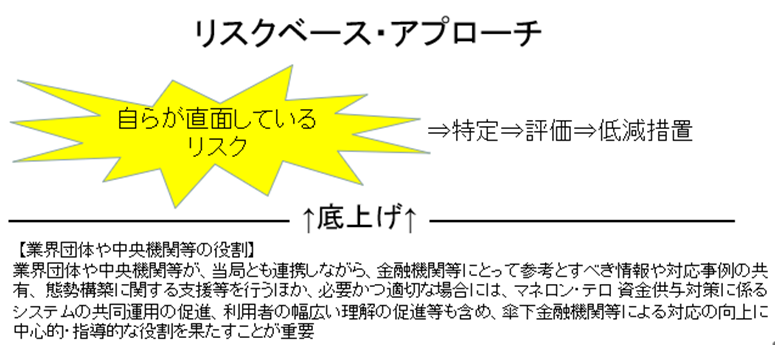

そこで、自らが直面しているリスクを適時・適切に特定・評価し、低減措置をはかる

「リスクベース・アプローチ」が基本の考え方です。

金融機関等の業態範囲は広く、銀行や信用金庫、金融商品取引業の中でも証券会社等にあたる

第一種金融商品取引業、ファンドの運用を行う投資運用業や有価証券に対する助言を行う投資助言・代理業等

があり、それぞれの直面するリスクは異なります。

それらの金融機関等が一律で同じ対策をするのではなく、業態や個社ごとの対策を講じることが求められます。

なお、業態や企業規模の大小にかかわらず、ガイドライン上の「対応が求められる事項」の実施が必要です。

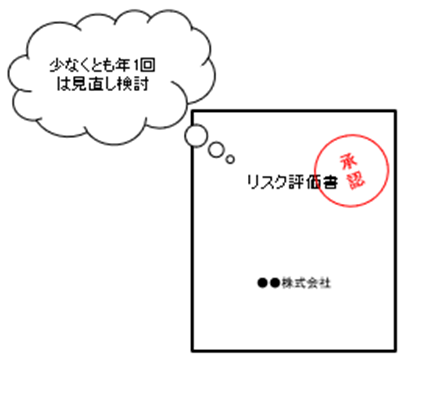

▼「対応が求められる事項」例

- リスク評価結果の文書化

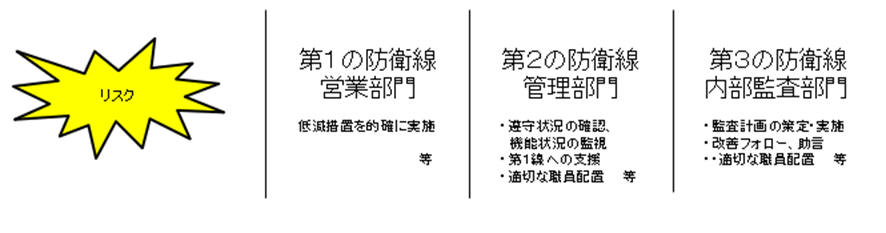

- 経営管理(三つの防衛線)

○基本的な考え方(リスクベース・アプローチ)

[出典]金融庁HP「金融機関におけるマネロン・テロ資金供与・拡散金融対策について」

https://www.fsa.go.jp/policy/amlcftcpt/index.html

∟「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」

https://www.fsa.go.jp/common/law/amlcft/211122_amlcft_guidelines.pdf

∟「マネロン・テロ資金供与対策ガイドラインに関するよくあるご質問(FAQ)」

■ルールチェンジを乗りこなすポイント

○金融庁ガイドラインの位置づけ

金融庁ガイドラインの内容ですが、犯罪収益移転防止法(以下、犯収法)も包含しつつ、

+αで金融庁からの要請事項が規定されています。

金融庁ガイドラインを遵守するためには、当然犯収法上の対応もクリアしている必要があることに

注意して下さい。ちなみに、他の許認可分野でも、監督省庁が独自のガイドラインを公表している

可能性があります。

例えば、宅地建物取引業は、国交省が宅地建物取引業者に向けてガイドラインを公表しています。

まずは自社の事業について、反収法の適用・監督省庁のガイドライン有無の確認・整理を

しておきましょう。

そして、完了期限(2024年3月)までに計画的に管理態勢を構築しましょう!